Manusia

dalam mempertahankan hidupnya melakukan berbagai macam cara, salah satunya

adalah melakukan kegiatan atau aktivitas bisnis. Melalui kegiatan itu manusia

dapat memenuhi tuntutan hidupnya yang semakin hari semakin komplek. Kehidupan

manusia di zaman modern ini begitu cepat berputar. Setiap hari manusia bekerja

demi mempertahankan hidupnya. Kehidupan yang serba cepat memacu manusia untuk

dapat memenuhi kebutuhan hidupnya secara cepat pula. Pemenuhan kebutuhan hidup

secara cepat telah mendorong dan membuka peluang bagi manusia untuk melakukan

kegiatan bisnis. Aktivitas bisnis itu sendiri diwarnai oleh berbagai bentuk

hubungan bisnis atau kerjasama bisnis yang melibatkan para pelaku bisnis.

Hubungan bisnis atau kerjasama bisnis yang terjadi sangat beraneka ragam

tergantung pada bidang bisnis apa yang sedang dijalankan. Dengan semakin

berkembangnya aktivitas bisnis sekarang ini maka keperluan akan modal atau dana

bagi pelaku usaha juga semakin meningkat. Oleh karena itu, sarana penyediaan

dana yang dibutuhkan oleh pelaku usaha atau masyarakat perlu diperluas. Umumnya

dana yang dibutuhkan tersebut dapat disediakan oleh lembaga perbankan melalui

fasilitas kredit. Namun, fasilitas kredit dari perbankan sangat terbatas dan

tidak semua pelaku usaha punya akses untuk mendapatkan bantuan pendanaan dari

bank. Selain itu lembaga perbankan ini juga memerlukan jaminan yang kadang kala

tidak bisa dipenuhi oleh pelaku usaha yang bersangkutan, maka perlu suatu upaya

lain yaitu tanpa jaminan dan lebih mudah prosesnya. Upaya lain tersebut dapat

dilakukan melalui suatu jenis badan usaha yaitu melalui Lembaga Pembiayaan.

Munculnya lembaga pembiayaan ini turut memacu roda perekonomian masyarakat dan turut

membawa andil yang besar dalam pembangunan ekonomi masyarakat khususnya

masyarakat kecil. Namun sayangnya pertumbuhan institusi perekonomian tersebut

tidak ditopang oleh pembangunan hukum yang memadai, sehingga Pemerintah

diharapkan selalu memberi bimbingan dan pengarahan terhadap masyarakat tentang

perekonomian, yaitu menyempurnakan Keputusan Presiden Nomor 61 Tahun 1988

dengan peraturan yang baru yaitu Peraturan Presiden Nomor 9 Tahun 2009 tentang

Lembaga Pembiayaan, Sehingga dengan adanya Peraturan Presiden yang baru dapat

memberikan kontribusi yang baik dan pembangunan hukum yang memadai dengan

meningkatkan pembangunan ekonomi dan kesejahteraan masyarakat akan kebutuhan

dana.

BAB 1. Pengertian Dan Tujuan Hukum

1. Pengertian Hukum

1.1

Apakah Sebenarnya Hukum Itu ?

Hukum

merupakan sebuah sistem yang diciptakan oleh manusia dalam membatasi setiap

tingkah laku atau kegiatan manusia, agar tingkah laku tersebut tidak merugikan

orang lain. Dengan adanya hukum, setiap orang tentu tidak bisa sewenang -

wenang terhadap sebuah aturan maupun orang lain. Dalam kehidupan bermasyarakat

atau berkelompok memiliki aturan tertentu, agar tercipta keamanan dan

kenyamanan dalam berkehidupan. Setiap masyarakat tentu memiliki hak untuk

mendapatkan pembelaan di mata hukum. Tujuan hukum memiliki sifat yang

universal, seperti mencakup kebahagiaan, kesejahteraan, kedamaian dan ketentraman

dalam kehidupan bermasyarakat.

1.2

Hukum Menurut Pendapat Para Sarjana

Pengertian

Hukum menurut pandangan beberapa ahli hukum ialah sebagai berikut

:

Pengertian Hukum menurut E. Utrecht adalah himpunan petunjuk hidup yang mengatur tata tertib

dalam suatu masyarakat dan seharusnya di taati oleh anggota masyarakat yang

bersangkutan, oleh karenanya pelanggaran terhadap petunjuk hidup itu dapat

menimbulkan tindakan dari pemerintah masyarakat itu.

Menurut

A. Ridwan Halim, Pengertian Hukum merupakan peraturan

yang tertulis maupun yang tidak tertulis, yang pada dasarnya peraturan tersebut

berlaku dan diakui orang sebagai peraturan yang harus ditaati dalam hidup

bermasyarakat.

Dari

pendapat para sarjana diatas dapat disimpulkan

bahwa, pengertian hukum adalah

seperangkat norma atau kaidah yang berfungsi mengatur tingkah laku manusia

dengan tujuan untuk ketentraman dan kedamaian di dalam masyarakat.

1.3

Definisi Hukum Sebagai Pegangan

Drs.

E. Utrecht, SH dalam bukunya yang berjudul "Pengantar Dalam Hukum Indonesia"

(1953) telah mencoba membuat suatu batasan, yang maksudnya sebagai pegangan

bagi orang yang sedang mempelajari Ilmu Hukum.

Hanya

diingatkan, bahwa definisi yang diberikan Drs. E. Utrecht, SH itu merupakan

pegangan semata yang maksudnya menjadi satu pedoman bagi setiap wisatawan hukum

yang sedang bertamasya di alam hukum.

Utrecht

memberikan batasan hukum sebagai berikut :"Hukum itu adalah himpunan peraturan-peraturan

(perintah - perintah dan larnangan - larangan) yang mengurus tata tertib suatu

masyarakat dan karena itu harus ditaati oleh

masyarakat

itu".

Selain

Utrecht juga beberapa Sarjana Hukum Indonesia lainnya telah berusaha merumuskan tentang apakah Hukum itu, yang

diantaranya ialah :

a.

S.M. Amin

Hukum

adalah sekumpulan peraturan yang terdiri dari norma dan sanksi. Hukum bertujuan

untuk memperadakan ketertiban dalam pergaulan individu agar ketertiban dan

keamanan terpelihara dengan baik.

b.

J.C.T. Simorangkir

Hukum

adalah sebuah aturan yang memiliki sifat memaksa dan selalu menentukan perilaku

manusia di lingkungan masyarakat dan lingkungan yang dibuat oleh lembaga yang

berwenang.

Analisis :

Menurut

Abdulkadir Muhamad, yang dimaksud dengan lembaga keuangan (financial institution)

adalah badan usaha yang mempunyai kekayaan dalam bentuk asset keuangan

(financial assets). Kekayaan dalam bentuk aset keuangan ini digunakan untuk

menjalankan usaha dibidang jasa keuangan, baik penyediaan dana untuk

membiayai usaha produktif dan kebutuhan konsumtif, maupun jasa keuangan bukan

pembiayaan.

Lembaga

pembiayaan termasuk bagian dari lembaga keuangan. Lembaga pembiayaan adalah

badan usaha diluar bank dan termasuk dalam lembaga keuangan bukan bank yang

khusus melakukan kegiatan dalam bidang usaha lembaga pembiayaan.

Berdasarkan

penjelasan pengertian hukum diatas baik dilihat dari segi pengertian hukum itu

sendiri, menurut para ahli, dan definisi hukum sebagai pegangan, apabila

dikaitkan dengan Pengertian Hukum Pembiayaan, maka dapat disimpulkan bahwa

hukum pembiayaan adalah hukum yang mengatur suatu kegiatan yang dilakukan dalam

bentuk penyediaan dana bagi konsumen untuk pembelian barang yang pembayarannya

dilakukan secara angsuran ataupun berkala oleh konsumen.

1.4

Unsur – unsur Hukum

Dari

bebarapa perumusan tentang hukum yang diberikan para Sarjana Hukum Indonesia

tersebut di atas, dapatlah diambil kesimpulan, bahwa Hukum itu meliputi

beberapa unsur, yaitu :

a. Peraturan

tentang tingkah laku atau perilaku manusia dalam pergaulan masyarakat.

b. Peraturan

itu diadakan oleh setiap badan-badan resmi yang berwajib.

c. Peraturan

itu memiliki sifat memaksa.

d. Sanksi

terhadap pelangggaran peraturan tersebut ialah tegasa.

Analisis

:

Menurut

keppres No.61 Tahun 1988 dijelaskan bahwa lembaga pembiayaan adalah badan usaha

yang dilakukan kegiatan pembiayaan dalam bentuk penyediaan dana atau modal

dengan tidak menarik dana secara langsung dari masyarakat.

Dari pengertian tersebut di atas

terdapat beberapa unsur-unsur :

1. Badan

usaha, yaitu perusahaan pembiayaan yang khusus didirikan untuk melakukan

kegiatan yang termasuk dalam bidang usaha lembaga pembiayaan.

2. Kegiatan

pembiayaan, yaitu melakukan kegiatan atau aktivitas dengan cara membiayai pada

pihak-pihak atau sektor usaha yang membutuhkan.

3. Penyediaan

dana, yaitu perbuatan menyediakan dana untuk suatu keperluan.

4. Barang

modal, yaitu barang yang dipakai untuk menghasilkan sesuatu.

5. Tidak

menarik dana secara langsung.

6.

Masyarakat,

Yaitu sejumlah orang yang hidup bersama di suatu tempat.

Selain

itu juga Menurut Peraturan Presiden Nomor 9 Tahun 2009 Tentang Lembaga

Pembiayaan, Lembaga Pembiayaan adalah badan usaha yang melakukan kegiatan

pembiayaan dalam bentuk penyediaan dana atau barang modal.

Dari

bebarapa perumusan tentang hukum lembaga pembiayaan diatas dapat disimpulkan

bahwa hukum lembaga pembiayaan meliputi beberapa unsur, yaitu peraturan yang

mencakup tentang kelembagaan, kegiatan usaha, serta cara dan proses dalam

melaksanakan kegiatan usahanya; Peraturan yang mengatur tentang lembaga

pembiayaan di Indonesia dibuat oleh setiap badan – badan resmi yang berwajib;

Peraturan tersebut memiliki sifat memaksa; serta Memiliki sanksi tegas terhadap

pihak – pihak yang melanggar peraturan tersebut.

1.5

Ciri – ciri Hukum

Untuk

dapat mengenal hukum itu kita harus dapat mengenal ciri-ciri hukum yaitu:

a. Adanya

perintah dan atau larangan.

b.

Perintah dan atau larangan itu harus patuh ditaati setiap orang.

Barang

siapa yang dengan sengaja melanggar sesuatu Kaidah Hukum akan dikenakan sanksi

(sebagai akibat pelanggaran Kaidah Hukum) yang berupa hukuman.

Analisis :

Sudah sangat jelas di dalam hukum

lembaga pembiayaan terdapat perintah dan atau larangan yang harus dipatuhi oleh

pihak – pihak yang menjalankan perusahaan pembiayaan.

Salah satu peraturan yang tidak

diperkenankan bagi suatu perusahaan pembiayaan adalah menarik dana

secara langsung dari masyarakat dalam bentuk Giro; Deposito;

Tabungan; dan Surat sanggup

bayar (promissory notes), jika surat sanggup bayar tersebut hanya dipakai

sebagai jaminan hutang ke pada bank yang menjadi kreditnya.

Maka

dapat disimpulkan bahwa, apabila ada pihak yang dengan sengaja melanggar kaidah

hukum yang telah ditetapkan maka akan dikenakan sanksi tegas berupa hukuman.

1.6

Sifat Dari Hukum

Agar

tata tertib dalam masyarakat itu tetap terpelihara, maka haruslah kaidah-kaidah

hukum itu ditaati. Akan tetapi tidaklah semua orang mau menaati kaidah-kaidah

hukum itu; dan agar sesuatu peraturan hidup kemasyarakatan benar-benar dipatuhi

dan ditaati sehingga menjadi Kaidah Hukum maka peraturan hidup kemasyarakatan

itu mesti diperlengkapi dengan unsur memaksa.

Dengan

demikian hukum ini memiliki sifat mengatur dan memaksa. Ia merupakan

peraturan-peraturan hidup kemasyarakatan yang dapat memaksa orang supaya

mentaati tata tertib dalam masyarakat serta memberikan sanksi yang tegas berupa

hukuman terhadap siapa yang tidak mau patuh mentaatinya.

Analisis :

Dengan

demikian dapat disimpulkan bahwa hukum lembaga pembiayaan memiliki sifat

mengatur dan memaksa. Hukum tersebut merupakan peraturan-peraturan tentang

ketentuan dan tata cara pelaksanaan lembaga pembiayaan di Indonesia yang dapat

memaksa pihak – pihak yang menjalankan perusahaan pembiayaan agar mentaati tata

tertib yang telah ditentukan serta memberikan sanksi tegas berupa hukuman

terhadap siapa yang tidak mau patuh mentaatinya.

2.

Tujuan Hukum

Berkenaan

dengan tujuan hukum, maka kita akan mengenal beberapa pendapat para ahli hukum

tentang tujuan hukum yang diantaranya sebagai berikut :

Menurut

Professor Lj. Van Apeldoorn, Tujuan

Hukum adalah untuk mengatur tata tertib di dalam masyarakat dengan damai dan

adil. Untuk kedamaian hukum, masyarakat yang adil harus diciptakan dengan

mengadakan perimbangan antara kepentingan yang bertentangan satu dan lainnya.

Menurut Van Apeldoorn, disamping tujuan tersebut, Tujuan hukum adalah mengatur

pergaulan hidup manusia secara damai. Hukum menghendaki perdamaian. Perdamaian

di antara manusia dipertahankan oleh hukum dengan melindungi

kepentingan-kepentingan hukum manusia tertentu, kehormatan, kemerdekaan, jiwa,

harta benda terhadap pihak yang merugikan.

Menurut Subekti, Tujuan Hukum adalah untuk melayani

kehendak negara, yaitu mendatangkan kemakmuran dan kebahagiaan bagi rakyat.

Dalam melayani tujuan negara, hukum memberikan keadilan dan ketertiban bagi

masyarakatnya.

Analisis :

Dari

penjelasan di atas dapat disimpulkan bahwa dalam menyikapi perkembangan lembaga

pembiayaan saat ini sudah tiba saatnya tersedia peraturan yang lebih memadai

dan tidak hanya sekedar berbentuk Keppres dan Surat Keputusan Menteri. Sektor

hukum diharapkan lebih berperan dalam mengantisipasi perkembangan dibidang

ekonomi dan bisnis, termasuk perkembangan dalam bisnis lembaga pembiayaan, yang

diharapkan disini adalah adanya peraturan hukum yang berbentuk undang-undang

mengatur lembaga pembiayaan, guna lebih menjamin kepastian hukum. Tidak dapat

dipungkiri bahwa hukum yang mengatur tentang lembaga pembiayaan atau hukum Lembaga

Pembiayaan merupakan hal urgen harus ada dalam konteks perkembangan dibidang

bisnis, yang nantinya diharapkan dapat mengatur aktivitas bisnis lembaga

pembiayaan tersebut.

Perkembangan

dibidang bisnis menuntut secara cepat agar bidang hukum juga dapat

mengimbanginya, seperti dikemukakan oleh Munir Fuady bahwa perkembangan sektor

hukum bisnis yang begitu cepat menyertai perkembangan dibidang bisnis, membawa

konsekuensi terhadap perlunya sektor hukum dibidang itu ditelaah ulang, agar

tetap up to date, seirama dengan perkembangan masa. Jika yang mengatur

perbankan dikenal adanya hukum perbankan, atau yang mengatur tentang kredit

dikenal dengan hukum perkreditan, maka sudah seyogyanya tentang

pembiayaan (finance) dikenal cabang hukum bisnis yang namanya hukum pembiayaan.

3.

Sumber – Sumber Hukum

Sumber

Hukum adalah

sesuatu yang menimbulkan aturan-aturan yang mempunyai kekuatan yang bersifat

memaksa, yaitu apabila dilanggar akan mengakibatkan timbulnya sanksi yang tegas

dan nyata. Sumber hukum

dilihat dari dua segi, diantaranya segi material dan segi formal.

Sumber hukum material adalah segala

kaidah, aturan, atau norma yang menjadi patokan atau sumber dari manusia untuk

bersikap dan bertindak. Atau sumber hukum materi yaitu tempat dari manakah

material itu diambil. Suatu keyakinan atau perasaan hukum dari individu dan

juga pendapat umum yang dapat menentukan isi hukum. Dengan begitu, keyakinan

atau perasaan hukum individu dan pendapat umum merupakan faktor yang dapat

mempengaruhi pembentukan hukum.

Hukum formal adalah dapat disebut

juga sebagai penerapan dari hukum material, sehingga hukum formal dapat

berjalan serta ditaati oleh semua objek hukum. Berikut ini merupakan macam-macam

atau sumber-sumber dari hukum formal yaitu Undang-undang, kebiasaan, Yurisprudensi,

Traktat, dan doktrin hukum.

Analisis :

Dari

penjelasan diatas dapat disimpulkan bahwa hukum lembaga pembiayaan termasuk ke

dalam hukum material yang menjadi patokan atau sumber bagi lembaga pembiayaan

dalam tata cara pelaksanaan kegiatannya dan juga termasuk hukum formal dalam

bentuk undang – undang, karena peraturan tersebut memiliki kekuatan hukum yang

mengikat dan dipelihara oleh penguasa Negara atau pemerintah.

Hukum

tentang lembaga pembiayaan pertama kali diatur dalam Keppres No.61 tahun 1988.

Kemudian selanjutnya ditindaklanjuti dengan Keputusan Menteri Keuangan No.

1251/KMK.013/1988 tentang Ketentuan dan Tata Cara Pelaksanaan Lembaga

Pembiayaan, sebagaimana telah diubah terakhir dengan Keputusan Menteri Keuangan

No. 468/KMK. 017/1995. Selain peraturan- peraturan tersebut, masih terdapat

beberapa peraturan lainnya yang masih berlaku dalam rangka lebih meningkatkan

pengembangan lembaga pembiayaan. Adapun peraturan-peraturan yang dimaksud

adalah :

1. Surat

Keputusan Menteri Keuangan No. 448/KMK.017/2000 tanggal 27 Oktober 2000 tentang

Perusahaan Pembiayaan. Peraturan ini merupakan dasar bagi pengembangan

Perusahaan Pembiayaan.

2. Surat

Keputusan Bersama Menteri Keuangan No. 607/KMK.017/1995 dan Gubernur Bank

Indonesia No.28/9/KEP/GBI tanggal 19 Desember 1995 tentang pelaksanaan

Pengawasan Perusahaan Pembiayaan.

3. Keputusan

Menteri Keuangan No. 634/KMK.013/1990 tanggal 5 Juli 1990 tentang Penyediaan

Barang Modal Berfasilitas melalui Perusahaan Sewa Guna Usaha. Ketentuan ini

dalam rangka mendukung pengembangan investasi dan ekspor non migas.

4. Surat

Keputusan Menteri Keuangan No. 1169/KMK.01/1991 tanggal 27 Nopember 1991, yang

mana dalam keputusan ini diatur pula tentang Ketentuan Perpajakan Sewa Guna

Usaha.

5. Surat

Edaran Direktorat Jenderal Lembaga Keuangan No. SE.1087/LK/1996 tanggal 27

Pebruari 1996 tentang Petunjuk Pelaksanaan dan Sanksi Bagi Perusahaan

Pembiayaan.

4.

Peraturan Perundangan Negara Republik

Indonesia

1.

Masa Sebelum Dekrit Presiden 5 Juli

1959

Berdasarkan atau

bersumber pada UU Sementara 1959 dan Konstitusi RIS 1949, peraturan perundangan

di Indonesia terdiri dari :

a. UUD

b. UU dan UU Darurat

c. Peraturan Pemerintah tingkat Pusat

d. Peraturan Pemerintah tingkat Daerah

a. UUD

b. UU dan UU Darurat

c. Peraturan Pemerintah tingkat Pusat

d. Peraturan Pemerintah tingkat Daerah

2.

Masa setelah Dekrit Presiden 5 Juli

1959

Bentuk dan tata urutan peraturan perundangan

Untuk mengatur masyarakat, Pemerintah mengeluarkan aturan negara yang biasnaya disebut peraturan perundangan. Peraturan yang dikeluarkan Pemerintah harus berdasar/melaksanakan UUD 1945.

Bentuk dan tata urutan peraturan perundangan menurut Ketetapan MPRS No.XX/MPRS/1966 (dikuatkan Ketetapan MPR. No.V/MPR/1973) adalah sebagai berikut :

a) UUD 1945

b) Ketetapan MPR

c) UU dan Peraturan pemerintah sebagai pengganti UU (PERPU)

d) Peraturan Pemerintah (PP)

e) Keputusan Presiden (KEPPRES)

f) Peraturan-peraturan pelaksanaan lainnya

Untuk mengatur masyarakat, Pemerintah mengeluarkan aturan negara yang biasnaya disebut peraturan perundangan. Peraturan yang dikeluarkan Pemerintah harus berdasar/melaksanakan UUD 1945.

Bentuk dan tata urutan peraturan perundangan menurut Ketetapan MPRS No.XX/MPRS/1966 (dikuatkan Ketetapan MPR. No.V/MPR/1973) adalah sebagai berikut :

a) UUD 1945

b) Ketetapan MPR

c) UU dan Peraturan pemerintah sebagai pengganti UU (PERPU)

d) Peraturan Pemerintah (PP)

e) Keputusan Presiden (KEPPRES)

f) Peraturan-peraturan pelaksanaan lainnya

Analisis :

Dalam

perkembangannya dewasa ini keberadaan lembaga perbankan tidak mencukupi

kebutuhan akan dana yang sangat dibutuhkan oleh masyarakat. Oleh karena itu

diperlukan adanya alternatif pembiayaan lainnya selain bank. Adanya alternatif

pembiayaan lainnya dimaksud dibutuhkan mengingat akses untuk mendapatkan dana

dari bank sangat terbatas. Mengantisipasi hal tersebut, maka pemerintah pada

tahun 1988 melalui Keppres Nomor 61 Tahun 1988 membuka peluang bagi berbagai

badan usaha untuk melakukan kegiatan-kegiatan pembiayaan sebagai alternatif

lain untuk menyediakan dana guna menunjang pertumbuhan perekonomian Indonesia.

Kegiatan-kegiatan

pembiayaan tersebut dilakukan oleh suatu lembaga yang namanya lembaga

pembiayaan. Melalui lembaga pembiayaan dimaksud para pelaku bisnis bisa

mendapatkan dana atau modal yang dibutuhkan. Keberadaan lembaga pembiayaan ini

sangat penting, karena fungsinya hampir mirip dengan bank. Dalam prakteknya

sekarang ini lembaga pembiayaan banyak dimanfaatkan oleh pelaku bisnis ketika

membutuhkan dana atau barang modal untuk kepentingan perusahaan. Sejalan

dengan itu pemerintah sejak tahun 1988 pemerintah telah menempuh berbagai

kebijakan untuk lebih memperkuat sistem lembaga keuangan nasional melalui

pengembangan dan perluasan berbagai jenis lembaga keuangan, diantaranya lembaga

pembiayaan, dengan tujuan memperluas penyediaan pembiayaan alternatif

bagi dunia bisnis/usaha sejalan dengan semakin meningkatnya kebutuhan dana

untuk menunjang kegiatan usaha.

Dengan

dikeluarkannya Keputusan Presiden Nomor 61 Tahun 1988, diaturlah ketentuan

tentang lembaga pembiayaan, yang kemudian ditindaklanjuti oleh Keputusan

Menteri Keuangan Nomor 1251/KMK.013/1988 tentang Ketentuan dan Tata Cara

Pelaksanaan Lembaga Pembiayaan sebagaimana telah diubah terakhir dengan

Keputusan Menteri Keuangan Nomor 468/KMK. 017/1995. Dalam pasal 1 angka 2

Keppres No. 61 Tahun 1988 tersebut disebutkan bahwa yang dimaksud

dengan lembaga pembiayaan adalah badan usaha yang

melakukan kegiatan pembiayaan dalam bentuk penyediaan dana atau barang modal

dengan tidak menarik dana secara langsung dari masyarakat.

Dilihat

dari pengaturan, perizinan, pembinaan, dan pengawasannya, dalam lembaga

pembiayaan dilakukan oleh Departemen Keuangan. Adapun untuk lembaga perbankan

dengan diundangkannya Undang-Undang Nomor. 10 Tahun 1998, maka wewenang dalam

hal pengaturan dan perizinan sepenuhnya berada pada Bank Indonesia. Selanjutnya

dengan diundangkannya Undang-Undang No. 23 Tahun 1999, maka fungsi pengawasan

perbankan yang sebelumnya berada dalam kewenangan Bank Indonesia akan dialihkan

kepada suatu lembaga khusus untuk itu, yaitu Lembaga Pengawas Jasa Keuangan.

Lembaga perbankan itu sendiri termasuk lembaga keuangan. Sementara lembaga

keuangan itu terdiri dari lembaga keuangan bank dan lembaga keuangan non bank,

seperti, pasar modal, asuransi, dana pensiun, dan sebagainya. Kemudian sejak

berlakunya Undang- Undang Nomor 21 Tahun 2011 Tentang Otoritas Jasa Keuangan,

maka pengawasan atas lembaga pembiayaan di Indonesia beralih menjadi tanggung

jawab Otoritas Jasa Keuangan.

Dari

tahun 2010 sampai dengan tahun 2014, tercatat sebanyak 27 izin usaha baru

Perusahaan Pembiayaan yang telah ditetapkan dan 24 izin usaha Perusahaan

Pembiayaan yang telah dicabut. Grafik 02 berikut ini memperlihatkan pertumbuhan

jumlah Perusahaan Pembiayaan selama lima tahun terakhir.

Sepanjang

tahun 2014, terdapat tiga penerbitan izin usaha baru dan empat pencabutan izin

usaha Perusahaan Pembiayaan. Dengan demikian, jumlah Perusahaan Pembiayaan

sampai dengan akhir tahun 2014 menjadi 201 perusahaan.

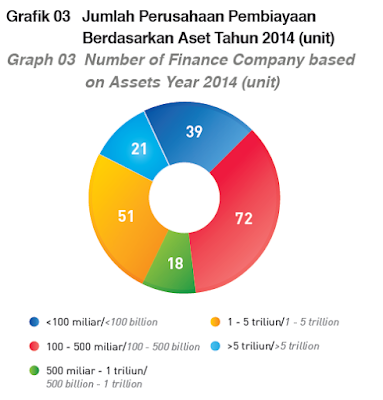

Dari

jumlah 201 Perusahaan Pembiayaan tersebut, terdapat 72 perusahaan yang memiliki

aset di atas Rp1 triliun dan mendominasi 92,22% dari aset seluruh Perusahaan

Pembiayaan. Hal ini dapat dilihat pada Grafik 03 dan Grafik 04 yang

memperlihatkan jumlah Perusahaan Pembiayaan berdasarkan kategori besaran aset

dan sebaran aset.

5.

Kodifikasi Hukum

Menurut

bentuknya, Hukum itu dibedakan antara :

1. Hukum

Tertulis, yakni hukum yang dicantumkan dalam berbagai peraturan – peraturan.

2. Hukum

Tak Tertulis, yaitu hukum yang masih hidup dalam keyakinan masyarakat, tetapi

tidak tertulis namun berlakunya ditaati seperti suatu peraturan – peraturan

(disebut juga hukum kebiasaan).

Mengenai

hukum tertulis, ada yang dikodifikasikan dan yang belum dikodifikasikan.

Kodifikasi

Hukum adalah pembukuan jenis-jenis hukum tertentu dalam kitab undang-undang

secara sistematis dan lengkap.

·

Unsur-unsur

dari suatu kodifikasi:

a.

Jenis-jenis

hukum tertentu

b.

Sistematis

c.

Lengkap

·

Tujuan

Kodifikasi Hukum tertulis untuk memperoleh:

a.

Kepastian

hukum

b.

Penyederhanaan

hukum

c.

Kesatuan

hukum

Analisis :

Dari

penjelasan di atas dapat disimpulkan bahwa hukum tentang lembaga pembiayaan

termasuk ke dalam hukum tertulis yang sudah dikodifikasikan, karena sudah

termasuk dalam kitab undang – undang yang disusun secara sistematis dan lengkap

dan dicantumkan dalam berbagai peraturan seperti dalam Keputusan Presiden No.

61 Tahun 1988 tentang Lembaga Pembiayaan; Keputusan Menteri Keuangan No.

1251/KMK.013/1988 tentang Ketentuan dan Tata cara Pelaksanaan Lembaga

Pembiayaan; dan Peraturan Presiden Republik Indonesia Nomor 9 Tahun 2009

Tentang Lembaga Pembiayaan. Berikut merupakan beberapa peraturan yang diatur

dalam hukum lembaga pembiayaan yaitu tentang Jenis Lembaga Pembiayaan; Bentuk

Badan Usaha; Kegiatan usaha Perusahaan Pembiayaan; Tata Cara Pendirian

Perusahaan Pembiayaan; Kepemilikan dan Kepengurusan Perusahaan Pembiayaan;

Perizinan; dan Pembatasan kegiatan perusahaan pembiayaan.

6.

12 Macam – Macam Pembagian Hukum

1.

Pembagian Hukum Menurut Asas

Pembagiannya

Walaupun

hukum itu terlalu luas sekali sehingga orang tak dapat membuat definisi singkat

yang meliputi segala – galanya, namum dapat juga hukum itu dibagi dalam

beberapa golongan hukum menurut beberapa asas pembagian, sebagai berikut :

1.

Menurut sumbernya :

· Hukum

undang-undang, yaitu hukum yang tercantum dalam peraturan perundangan.

· Hukum

adat, yaitu hukum yang terletak dalam peraturan-peraturan kebiasaan.

· Hukum

traktat, yaitu hukum yang ditetapkan oleh Negara-negara suatu dalam perjanjian

Negara.

· Hukum

jurisprudensi, yaitu hukum yang terbentuk karena putusan hakim.

· Hukum

doktrin, yaitu hukum yang terbentuk dari pendapat seseorang atau beberapa orang

sarjana hukum yang terkenal dalam ilmu pengetahuan hukum.

Analisis :

Dari

penjelasan di atas dapat disimpulkan bahwa jika dilihat dari sumber hukum, maka

hukum lembaga pembiayaan termasuk kedalam hukum undang – undang. karena hukum

tersebut dicantumkan dalam berbagai peraturan seperti dalam Keputusan Presiden

No. 61 Tahun 1988 tentang Lembaga Pembiayaan; Keputusan Menteri Keuangan No.

1251/KMK.013/1988 tentang Ketentuan dan Tata cara Pelaksanaan Lembaga

Pembiayaan; dan Peraturan Presiden Republik Indonesia Nomor 9 Tahun 2009

Tentang Lembaga Pembiayaan.

2.

Menurut bentuknya :

· Hukum

tertulis, yaitu hukum yang dicantumkan pada berbagai perundangan.

· Hukum

tidak tertulis (hukum kebiasaan), yaitu hukum yang masih hidup dalam keyakinan

masyarakat, tapi tidak tertulis, namun berlakunya ditaati seperti suatu

peraturan perundangan.

Analisis :

Dari

penjelasan di atas dapat disimpulkan bahwa jika dilihat dari bentuknya, maka

hukum lembaga pembiayaan termasuk kedalam hukum tertulis. karena hukum tersebut

dicantumkan dalam berbagai peraturan seperti dalam Keputusan Presiden No. 61

Tahun 1988 tentang Lembaga Pembiayaan; Keputusan Menteri Keuangan No.

1251/KMK.013/1988 tentang Ketentuan dan Tata cara Pelaksanaan Lembaga

Pembiayaan; dan Peraturan Presiden Republik Indonesia Nomor 9 Tahun 2009

Tentang Lembaga Pembiayaan.

3.

Menurut tempat berlakunya :

· Hukum

nasional, yaitu hukum yang berlaku dalam suatu Negara.

· Hukum

internasional, yaitu yang mengatur hubungan hubungan hukum dalam dunia

internasional.

Analisis :

Dari

penjelasan di atas dapat disimpulkan bahwa jika dilihat dari tempat berlakunya,

maka Peraturan Presiden Republik Indonesia Nomor 9 Tahun 2009 termasuk kedalam

hukum nasional, karena hukum tersebut berlaku di Indonesia.

4.

Menurut waktu berlakunya :

· Ius

constitutum (hukum positif), yaitu hukum yang berlaku sekarang bagi suatu

masyarakat tertentu dalam suatu daerah tertentu.

·

Ius

constituendum, yaitu hukum yang diharapkan berlaku pada masa yang akan datang.

· Hukum

asasi (hukum alam), yaitu hukum yang berlaku dimana-mana dalam segala waktu dan

untuk segala bangsa di dunia.

Analisis :

Dari

penjelasan di atas dapat disimpulkan bahwa jika dilihat dari waktu berlakunya,

maka Peraturan Presiden Republik Indonesia Nomor 9 Tahun 2009 termasuk kedalam

hukum Ius Constitutum (hukum positif), karena hukum tersebut berlaku sekarang

bagi lembaga pembiayaan khususnya bagi perusahaan pembiayaan yang melakukan

kegiatan - kegiatan pembiayaan untuk menyediakan dana guna menunjang

pertumbuhan perekonomian Indonesia.

5.

Menurut cara mempertahankannya :

· Hukum

material, yaitu hukum yang memuat peraturan yang mengatur kepentingan dan hubungan

yang berwujud perintah-perintah dan larangan.

· Hukum

formal, yaitu hukum yang memuat peraturan-peraturan yang mengatur bagaimana

cara-caranya mengajukan sesuatu perkara ke muka pengadilan dan bagaimana

cara-caranya hakim memberi putusan.

Analisis :

Dari

penjelasan di atas dapat disimpulkan bahwa jika dilihat dari cara

mempertahankannya, maka Peraturan Presiden Republik Indonesia Nomor 9 Tahun

2009 termasuk kedalam hukum material, Karena di dalam peraturan tersebut memuat

peraturan yang mengatur kepentingan dan hubungan yang berwujud perintah - perintah

dan larangan dalam tata cara pelaksanaan kegiatan lembaga pembiayaan.

6.

Menurut sifatnya :

· Hukum

yang memaksa, yaitu hukum yang dalam keadaan bagaimanapun mempunyai paksaan

mutlak.

· Hukum

yang mengatur, yaitu hukum yang dapat dikesampingkan apabila pihak-pihak yang

bersangkutan telah membuat peraturan sendiri.

Analisis :

Dari

penjelasan di atas dapat disimpulkan bahwa jika dilihat dari sifatnya, maka Peraturan

Presiden Republik Indonesia Nomor 9 Tahun 2009 termasuk kedalam hukum yang

memaksa, karena dalam tata cara pelaksanaan, lembaga pembiayaan harus tunduk

terhadap hukum yang telah ditetapkan dan apabila ada pihak yang dengan sengaja

melanggar kaidah hukum yang telah ditetapkan maka akan dikenakan sanksi tegas

berupa hukuman.

7.

Menurut wujudnya :

· Hukum

obyektif, yaitu hukum dalam suatu Negara berlaku umum.

· Hukum

subyektif, yaitu hukum yang timbul dari hukum obyektif dan berlaku pada orang

tertentu atau lebih. Disebut juga hak.

Analisis :

Dari penjelasan

di atas dapat disimpulkan bahwa jika dilihat dari wujudnya, maka Peraturan

Presiden Republik Indonesia Nomor 9 Tahun 2009 termasuk kedalam hukum

subyektif, karena Peraturan tersebut hanya berlaku bagi pihak – pihak yang

melakukan kegiatan dalam lembaga pembiayaan.

8.

Menurut isinya :

· Hukum

privat, yaitu hukum yang mengatur hubungan antara orang yang satu dengan yang

lain dengan menitikberatkan pada kepentingan perseorangan.

· Hukum

publik, yaitu hukum yang mengatur hubungan antara Negara dengan alat kelengkapannya

ata hubungan antara Negara dengan warganegara.

Analisis :

Dari penjelasan di

atas dapat disimpulkan bahwa jika dilihat dari isinya, maka Peraturan Presiden

Republik Indonesia Nomor 9 Tahun 2009 termasuk kedalam hukum publik, karena

mengatur hubungan antara Negara dengan lembaga pembiayaan.

2. Perbedaan Hukum Perdata (Sipil) dengan

Hukum Pidana

a. Hukum Perdata mengatur hubungan-hukum antara

orang yang satu dengan orang yang lain dengan menitik beratkan kepada

kepentingan perseorangan

b. Hukum

Pidana mengatur hubungan-hukum antara seorang anggota masyarakat (warganegara)

dengan negara yang menguasai tata tertib masyarakat itu.

Analisis :

Dari penjelasan diatas

dapat disimpulkan bahwa Peraturan

Presiden Republik Indonesia Nomor 9 Tahun 2009 termasuk ke dalam hukum pidana,

karena hukum pidana tersebut mengatur hubungan antara Negara dengan lembaga

pembiayaan.

Banyak

yang sependapat, bahwa penyebab timbulnya prilaku penyimpangan dan perbuatan-perbuatan

melawan hukum lembaga pembiayaan adalah kurangnya pengawasan oleh Menteri

Keuangan, Bank Indonesia (BI), Otoritas Jasa Keuangan (OJK) dan Lembaga

Perlindungan Konsumen. Kenapa demikian ?, karena lembaga pembiayaan

(finance) adalah termasuk lembaga pembiayaan non bank, sistem, prosedur dan

pelaksanaannya mengacu pada perundang-undangan dan peraturan pemerintah.

Kurangnya pengawasan dan tidak adanya ketegasan lembaga tersebut membuat integritas perlindungan hukum terhadap konsumen menjadi abstrak. Akibatnya masyarakat sebagai konsumen mengalami kerugian materiil dan imateriil.

Kurangnya pengawasan dan tidak adanya ketegasan lembaga tersebut membuat integritas perlindungan hukum terhadap konsumen menjadi abstrak. Akibatnya masyarakat sebagai konsumen mengalami kerugian materiil dan imateriil.

Berikut

penyimpangan dan perbuatan-perbuatan melawan hukum lembaga pembiayaan :

1. Kontrak

penjanjian ditandatangani tidak dihadapan notaris (tidak ada akta notaris),

berarti bahwa kekuatan pembuktian perjanjian “dibawah tangan” dikategorikan

tidak memiliki “kekuatan hukum”. Dasar Hukum, Pasal 1320 KUH Perdata, bahwa

salah satu syarat sahnya perjanjian adalah adanya “syarat objektif”, salah satu

unsur objektif adalah perjanjian yang dibuat harus mempunyai “kekuatan

hukum”. Jika syarat objektif tidak dipenuhi, maka perjanjian yang dibuat

“batal demi hukum”. Artinya bahwa dimata hukum perjanjian itu dianggap tidak

ada, dan tidak ada hak/kewajiban pihak manapun untuk melakukan pemenuhan

perjanjian. UU No. 30 tahun 2004 tentang Jabatan Notaris, disebutkan bahwa

didalam proses pembuatan satu akta harus: “dihadiri oleh para penghadap,

dihadiri oleh paling sedikit sua saksi, dibacakan saat itu juga oleh notaris

didepan para penghadap dan saksi, ditandatangani saat itu juga oleh notaris dan

kedua penghadap serta kedua saksi tersebut, dan masing-masing pihak diberikan

salinan akta tersebut”.

2. Didalam

kontrak penjanjian antara finance dengan konsumen disebutkan bahwa perjanjian

tersebut dibuat dengan “Penyerahan Hak Milik Secara FIDUSIA”, tetapi perjanjian

FIDUSIA tersebut tidak didaftarkan di Kantor Pendaftaran Fidusia untuk

mendapatkan “SERTIFIKAT FIDUSIA”. Dasar Hukum, UU No.42 tahun 1999

tentang Jaminan Fidusia dan Peraturan Pemerintah No. 86 tahun 2000 tentang Tata

Cara Pendaftaran Fidusia dan Biaya Pembuatan Akta Jaminan Fidusia, disebutkan

salah satu Syarat Pendaftaran Fidusia adalah adanya salinan “Akta Notaril”.

Sedangkan kontrak perjanjian yang dibuat “dibawah tangan”, sehingga tidak

memiliki akta notaril, maka tidak bisa dibuatkan Sertifikat

Fidusia.

3. Didalam

kontrak penjanjian antara finance dengan konsumen dicantumkan “Klausula Baku”

yang sudah dibuat dan disiapkan terlebih dahulu secara sepihak. Didalam

klausula baku tersebut dinyatakan bahwa konsumen memberikan kuasa kepada

finance untuk melakukan segala tindakan terkait objek jaminan fidusia tersebut.

Dengan dalih berdasarkan kuasa dari konsumen dalam klausula baku yang

dicantumkan didalam perjanjian dibawah tangan, pihak finance membuat akta

notaril dan sertifikat fidusia secara sepihak, sehingga konsumen tidak memegang

salinan akta notaril dan sertifikat fidusia, karena konsumen tidak turut serta

menghadap notaris, melainkan dikuasakan kepada pihak finance.

Dasar hukum, UU No. 8 tahun 1999 tentang Perlindungan Konsumen Pasal 18 ayat 1, disebutkan : “Pelaku usaha dalam menawarkan barang atau jasa yang ditujukan untuk diperdagangkan dilarang mencantumkan klausula baku pada setiap dokumen atau perjanjian apabila menyatakan pemberian kuasa konsumen kepada pihak pelaku usaha baik secara langsung maupun tidak langsung untuk melakukan segala tindakan sepihak yang berkaitan dengan barang yang dibeli konsumen secara angsuran. Dan menyatakan bahwa konsumen memberi kuasa kepada pelaku usaha untuk pembebanan hak tanggungan, hak gadai, atau hak jaminan terhadap barang yang dibeli konsumen secara angsuran”. Sanksi pelanggaran di atur dalam Pasal 62 UU No. 8 tahun 1999 yaitu, “Pidana penjara paling lama 5 tahun atau pidana denda paling banyak 2 milyar rupiah”.

Dasar hukum, UU No. 8 tahun 1999 tentang Perlindungan Konsumen Pasal 18 ayat 1, disebutkan : “Pelaku usaha dalam menawarkan barang atau jasa yang ditujukan untuk diperdagangkan dilarang mencantumkan klausula baku pada setiap dokumen atau perjanjian apabila menyatakan pemberian kuasa konsumen kepada pihak pelaku usaha baik secara langsung maupun tidak langsung untuk melakukan segala tindakan sepihak yang berkaitan dengan barang yang dibeli konsumen secara angsuran. Dan menyatakan bahwa konsumen memberi kuasa kepada pelaku usaha untuk pembebanan hak tanggungan, hak gadai, atau hak jaminan terhadap barang yang dibeli konsumen secara angsuran”. Sanksi pelanggaran di atur dalam Pasal 62 UU No. 8 tahun 1999 yaitu, “Pidana penjara paling lama 5 tahun atau pidana denda paling banyak 2 milyar rupiah”.

4. Jaminan

fidusia yang tidak dibuatkan sertifikat fidusia atau dibuatkan sertifikat

fidusia tetapi dibuat secara sepihak, maka objek jaminan fidusia tersebut

“Tidak Mempunyai Hak Eksekusi Langsung (Parate Eksekusi)”. Jadi ketika konsumen

dinyatakan “wan prestasi”, maka pihak finance tidak bisa melakukan eksekusi

terhadap objek jaminan fidusia tersebut. Fakta dilapangan pihak finance

justru melakukan eksekusi sepihak tanpa melalui instansi pemerintahan terkait

dan berdasarkan aturan perundang-undangan yang berlaku. Terlebih pihak finance

memakai jasa debt collector untuk melakukan eksekusi.

Bahkan dalam konsep hukum pidana, eksekusi objek jaminan fidusia yang dilakukan dibawah tangan melalui debt collector dengan cara melakukan intimidasi, menakut-nakuti, serta melakukan pemaksaan dan ancaman perampasan, sebagaimana disebutkan dalam Pasal 368 KUHPidana : “ barang siapa dengan maksud untuk menguntungkan diri sendiri atau orang lain, secara melawan hukum memaksa seseorang dengan kekerasan atau ancaman kekerasan untuk menyerahkan atau memberikan sesuatu barang, yang sepenuhnya atau sebagian adalah milik orang itu atau orang lain, untuk supaya membuat hutang meupun menghapuskan piutang, diancam dengan pidana penjara paling lama sembilan bulan”.

Penyimpangan

dan perbuatan-perbuatan melawan hukum tersebut diatas adalah bentuk nyata

pelanggaran lembaga pembiayaan/finance . Jika lembaga pemerintah terkait masih

lemah dalam pengawasan dan tidak tegas mengambil sikap dengan memberikan sanki,

maka lagi-lagi masyarakat atau konsumen menjadi pihak yang selalu menjadi

korban. Apabila pembiaran terjadi, maka stigma berikutnya akan membentukan

persepsi negative handling objection atau keberatan-keberatan yang akan

diajukan oleh masyarakat sebagai penanggung akibat melalui visualisasi bahkan

direalisasikan dengan berbagai bentuk versi, menimbulkan akibat hukum yang

komplek dan beresiko tinggi.

Referensi :

Neltje F. Katuuk, 1994,

Diktat Kuliah Aspek Hukum dalam Bisnis, Universitas Gunadarma, Jakarta.

Neni

Sri Imaniyati, Hukum Bisnis Telaah Tentang Pelaku dan

Kegiatan Ekonomi, Yogyakarta: Grafika Ilmu, 2009, hlm. 69

Abdul

Kadir Muhamad, Lembaga Keuangan dan Pembiayaan, Bandung: PT. Citra Aditya

Bakti, 2004, hlm. 8

Dahlan

Siamat, Manajemen Lembaga Keuangan, Edisi Kedua, Jakarta: Fakultas Ekonomi

Universitas Indonesia, 2001, hlm. 281

http://www.setneg.go.id/index.php?option=com_perundangan&id=2277&task=detail&catid=6&Itemid=42&tahun=2009, Accesed 8 April 2016

http://www.ojk.go.id/id/kanal/iknb/data-dan-statistik/lembaga-pembiayaan/Default.aspx, Accesed 8 April 2016

http://www.landasanteori.com/2015/10/pengertian-lembaga-pembiayaan-jenis.html, Accesed 20 April 2016

http://www.informasiahli.com/2015/09/fungsi-hukum-dan-tujuan-hukum-menurut.html, Accesed 20 April 2016

Tidak ada komentar:

Posting Komentar